我即将到浙商基金管理公司去工作。入职以后,可能就无法自由地对股市发表评论了,所以趁现在还算自由,写一点评论记录一下自己的想法,特别是如何应对当前股市的走势?

一、客观上看,目前的股市整体处于泡沫状态

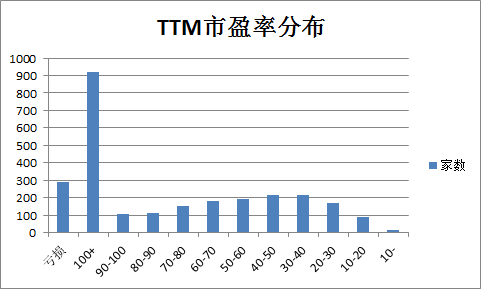

先看看这张TTM市盈率的分布图:

然后,再算算看,剔除亏损股之后,TTM市盈率的中位数是多少?76.26倍。

所以,客观一点看,目前A股在整体上是处于泡沫状态的。

当然,有人会指出,仍然有一些股票价格估值较低,符合价值投资的理念;也有人会指出,有一些公司成长速度非常快,长远看当前的市盈率不能说明问题,这些公司也符合成长股的投资逻辑。确实,这个市场仍然存在这样的投资机会,但这样的机会已经越来越少了,从数量上看,既不符合价值投资理念、又不符合成长股投资逻辑的股票家数占全体上市公司的比例已经非常高了。

因为绝大多数公司都处于泡沫状态,所以可以说A股整体上是出于泡沫状态的。

二、泡沫状态某些人的盈利必然是其他人的亏损

泡沫状态不同于低估状态。低估状态时,赚钱的来源主要是价值型公司的股票价格的重估、分红,以及成长型公司的成长对股票价格的推动;而在泡沫状态下,赚钱的来源只能是其他人的亏损,而且还必须减去佣金、税和融资利息等损耗。

股谚云:“股市是七亏二平一赚的地方”,这实际上指的是泡沫破裂后的股市。在泡沫吹大的阶段,显然九成的人是有浮盈了,但最关键的问题是,能否把浮盈在泡沫破裂之前变成实际利润。

有人说,现在的股市是改变自己命运的地方,不买股票就会与别人的差距越拉越大。但是,既然自己的盈利一定是别人的亏损,那么就千万别弄巧成拙,别把自己的钱送给别人去改变别人的命运了。所以,识别泡沫最终能吹大的程度就是重中之重。

三、泡沫的生成和扩张

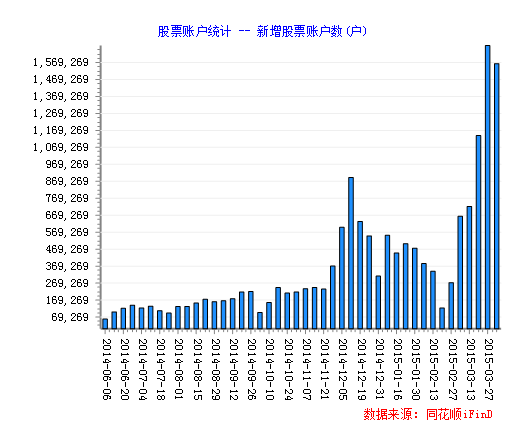

把时间拉回到2014年6月初,这时候中证800等权指数是3548点,个人认为此时A股整体处于低估状态,有大量被低估的价值股和成长股供价值投资者和成长股投资者挖掘,那个时候很明显有先知先觉的资金潜入其中。2014年11月开始,以券商、银行为主的金融股开始了一波凌厉的上涨,赚钱效应初显,导致房地产投资渠道被堵死的家庭资产的配置开始慢慢倾向股市。到2015年3月份之后,股市走势更加强劲,家庭资产则更加往股市中挪。这在开户数上显示得非常明显:

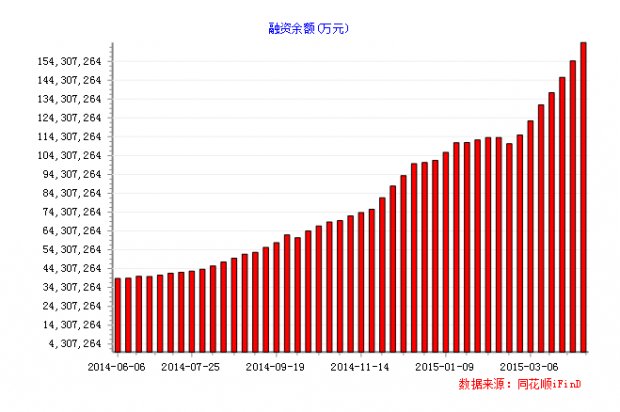

同时,融资的广泛使用也起到了推波助澜的作用:

到2015年4月13日,中证800等权指数已经上涨到7424点了,较2014年6月初上涨了109%。

四、供给不足是泡沫快速扩张的关键因素

李迅雷认为,家庭资产配置向股票倾斜是当前股市上涨的根本原因,而且还会令未来股市继续上涨。这显然有一个重大前提,就是股票的供给是受限的。

一个自由的市场中,需求的猛增必然带来供给的大幅增加。虽然供给增加的速度可能大大慢于需求的增长,从而导致价格在一段时间内的显著上升,但最终市场机制会起作用,令价格平稳起来。对于股市,如果价格大幅上升,正常情况下一定会看到新股发行快速增加,从而抑制股价整体上涨的幅度,也就是说,即便家庭资产大量往股市转移,股市也会自动创建出新的权益类资产来,降低泡沫扩张的幅度。

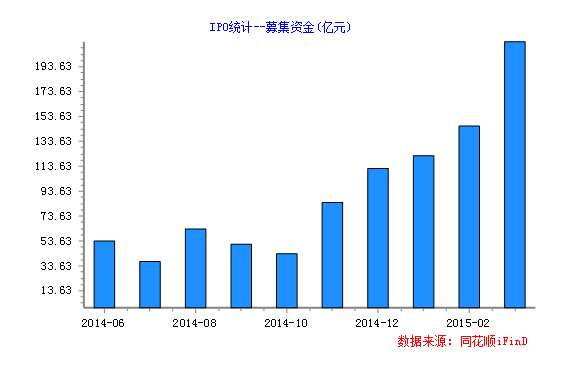

但是,国内的股市的供给是严格受限的,供给的计划不受价格的影响,这是典型的计划经济。比如2014年下半年证监会只允许发行100只新股,而2015年起改成每月30家左右。这种僵硬的制度显然有助于泡沫的快速扩张。

那么,证监会誓言要开展的注册制呢?

五、如何推进注册制?

从目前《新闻联播》、《人民日报》、新华社等权威官方媒体的报导中可以看出,上层有意识维持股市的火爆。其原因可能是股市火爆能制止资产外逃的速度,这是至关重大的政治因素;而增加发行新股而支持实体经济,显然这没有制止资产外逃来得急迫。

但这不意味着注册制就不会实行。毕竟,支持实体经济也是非常重要的,虽然没有办法很急迫地实施,但细水长流的改革会一直进行。直接在沪深两市实施注册制短期内会抑制股市,从而行不通,但在其他方面则可以变相的实施注册制,最终从小到大,从量变到质变,使整个股市完全实施注册制。变相实施注册制的场所可能有:

一是新三板。新三板的挂牌本质就是注册制,但是新三板对投资者的门槛较高,交易规则不灵活,限制了该市场的发展。未来逐渐降低投资者的门槛,放散户入市,并将交易改为连续竞价,增加做市商,这就有可能重新建起一个不亚于上海、深圳的股票交易所,而这个新交易所是实施注册制的。

二是深港通。沪港通是大票通,对变相实施注册制帮助不大,但未来即将开通的深港通则是小票通,这对变相实施注册制意义重大。

众所周知,港交所存在一个重大问题:只要是小公司,即便这家公司经营正常,市场也很难关注它,导致该公司的股票的估值处于极端被低估的状态,个位数市盈率,股价较净资产打对折比比皆是。在这种情况下,小公司经营增长也很难在股价中得到体现,控股股东也无法在股价上涨中得到奖赏,而且由于极低的估值,导致融资能力丧失,这可能令控股股东心灰意冷,于是把经营资源转移到上市公司体外、甚至掏空上市公司,这会导致“股价低估->公司经营变差->股价进一步下跌”的死循环。

但A股市场不存在这种忽视小公司的倾向,所以预测深港通将在不远之后开通的当下,港股中的小盘股已经开始上涨,这种上涨有望打破刚才说的死循环。虽然港股的小票群体可能不会涨到深市创业板的那种估值水平,但仍然有望令它们恢复融资能力。由于港股市场一直实施注册制,因此通过港交所也可变相实施注册制。

未来大量的中小企业在新三板挂牌交易、或者港交所上市,这最终会倒逼沪深两市实施注册制。

当然,这是相当远且过程缓慢的事情,短期内不会影响目前股市泡沫的扩张。

六、享受泡沫扩张,但不要被泡沫破裂所伤

有的人极端厌恶泡沫,所以他们会在泡沫逐渐显现的时候兑现浮盈,清仓走人,这是上一轮牛市中赵丹阳的做法。而对于大多数人,泡沫扩张的过程中才是形成最丰厚盈利的时期,没有必要那么早清仓,在泡沫即将破裂或刚刚破裂时走人才能赚得最多。但这样风险也大,这需要极强的判断能力和坚定的执行力。

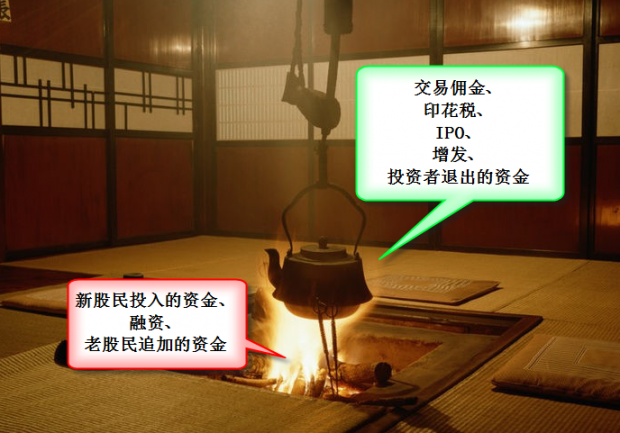

在泡沫时期,既然某些人赚的钱一定是其他的亏的钱,那么资金的流入和流出则是预判泡沫破裂时刻的重要因素。

假设股市是一个正在烧水的水壶。加热水的主要是新股民投入的资金、融资和老股民追加的资金;散热的则主要是交易佣金、印花税、IPO、增发和投资者退出的资金。当加热大于散热时,水会升温、会沸腾,而反过来时,水就会降温。

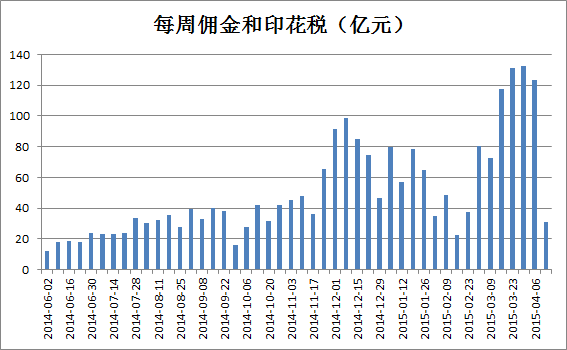

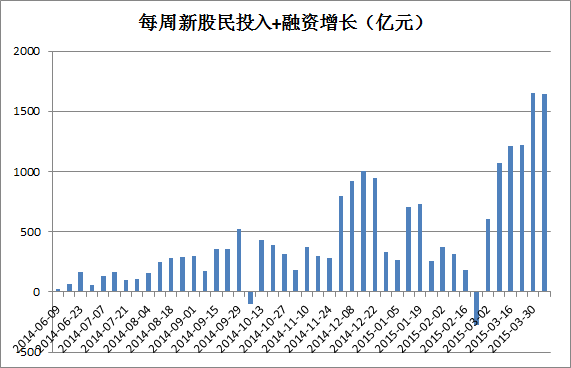

有些因素不太容易观测,比如老股民追加的资金和投资者退出的资金,但是新开户数、融资余额、IPO、增发等因素是有统计的,而交易佣金和印花税则可以根据成交量来推算。

交易佣金平均是万分之六,买卖双向收;印花税是千分之一,卖出单向收,合计0.22%,这样可以大概估算一下每周的损耗有多少:

假设每个新开户者会买5万元的股票,再加上融资余额的增长,这部分流入又有多少?

大家可以体会一下,以便识别泡沫破裂的大概时间。

另外,也有一种很简单的办法:既然中证800等权指数上涨109%,翻番的股民应该有不少了,所以完全可以卖出本金部分,然后用本金打新股或买理财产品,利润留在股市上继续操作,这样就再也不会有损失本金的压力了。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号