敬告:写作本报告时,本人不持有苏宁电器和国美电器股票,也不通过任何方式做多或做空该等股票。这一事实会对本文的中立性产生影响。

本文不讲述黄光裕、陈晓等一系列事件,这些事件的报导甚多,无需重复。本文主要列出这两家公司的财务数据,以显示苏宁电器和国美电器历年来的经营情况。

1 历史

1.1 国美电器不及苏宁电器的原因

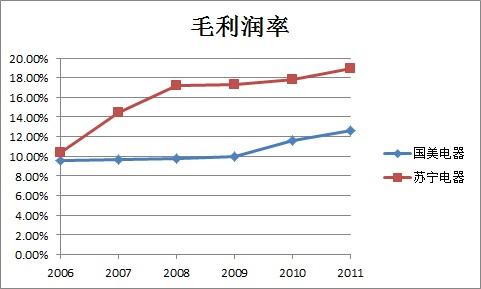

1.1.1 毛利润率

l 苏宁电器的毛利润率明显好于国美电器;

l 近年来,两者的毛利润率都有明显升高;

l 需要防备毛利润率下降的风险。

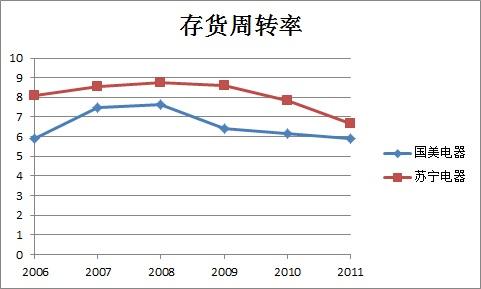

1.1.2 存货周转率

l 苏宁电器的存货周转率要好于国美电器;

l 近年来,两者的存货周转率都有一定下降,苏宁电器的下降趋势非常明显;

l 苏宁电器向三四线城市下沉可能是存货周转率下降的原因,需防备下降趋势持续的风险。

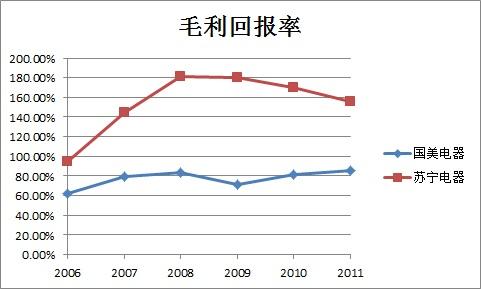

1.1.3 毛利回报率

l 毛利回报率=毛利润率*存货周转率;

l 苏宁电器的毛利回报率远高于国美电器,是苏宁电器领先的根本原因;

l 陈晓先生主政国美电器时,试图关闭一些不赚钱的店面,改善管理,其原因可能是发现该项指标与苏宁电器的差距实在太大;但值得关注的是,最近两年国美电器的该项指标正在提升,而苏宁正在下降;

l 由于库存周转率的显著下降,苏宁电器的毛利回报率下降趋势明显,这点值得担心。

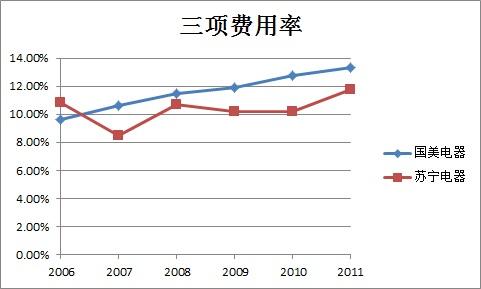

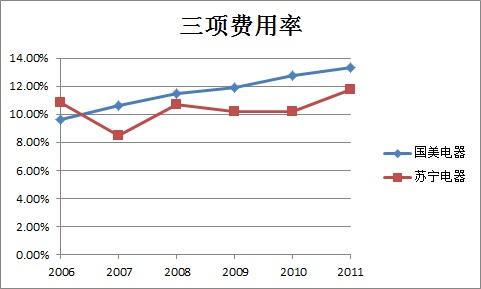

1.1.4 三项费用率

l 国美电器的三项费用率呈现上升趋势;

l 苏宁电器和国美电器的三项费用率差别不大,苏宁电器略有优势。

1.1.5 净利润率

l 其实由上面几点完全可以判断出国美电器的净利润率要比苏宁电器差,2011年度,这一差额高达2.19%。

1.1.6 小结

国美电器在毛利润率、存货周转率、三项费用率上均不及苏宁电器,压低了其净利润率,其经营能力、管理能力较苏宁电器差,并可能导致其在未来的竞争中仍处于弱势地位,不过,国美电器应该已经意识到问题所在,并可能在未来逐步解决这些问题。

1.2 成长模式

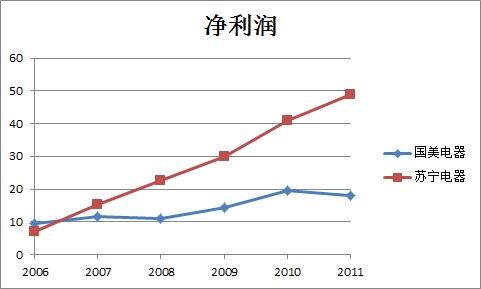

1.2.1 净利润

l 苏宁电器的净利润增长速度非常快,远好于国美电器,但应分析净利润增长从何而来?

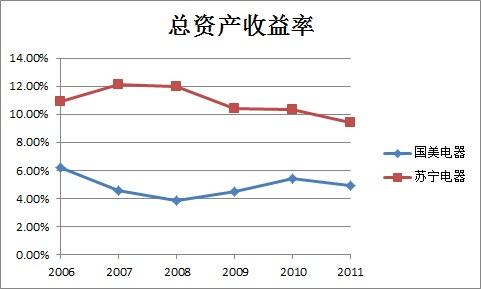

1.2.2 总资产收益率

l 苏宁电器的净利润增长速度非常快,但总资产收益率却呈现下降趋势,说明其净利润增长主要来源于总资产的增长,且总资产的增长比净利润的增长还快,这是一种典型的资产推动型的成长,说明家电销售行业属于“重资产”行业;

l 国美电器之所以净利润增长慢,是因为其总资产增长慢;

l 国美电器的总资产收益率仍然大大落后于苏宁电器。

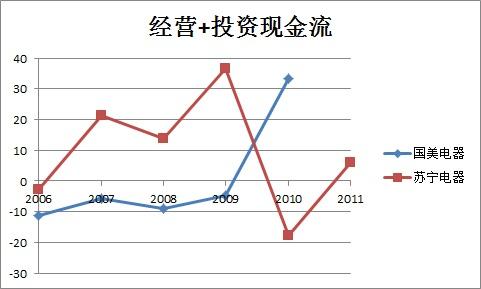

1.2.3 经营+投资现金流

l 在写作本报告时,国美电器还未公布2011年度完整的、包含现金流的财务报告;

l 在多数时间,苏宁电器的经营活动都能产生足够的现金流入,满足投资活动的需要;

l 除了2010年,国美电器的经营活动产生的现金流入不足以满足投资活动的需求,且2010年度之所以为正数,是因为当年投资活动较往年明显地少。

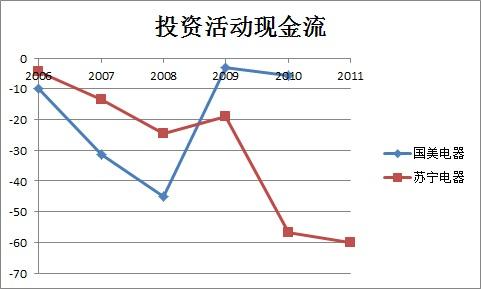

1.2.4 投资活动现金流

l 苏宁电器长期保持大笔的投资,这是苏宁电器总资产增长、进而带动净利润快速增长的主要原因;

l 国美电器在2009年遇到困难之后,大大压缩了投资,使得其净利润增长缓慢。

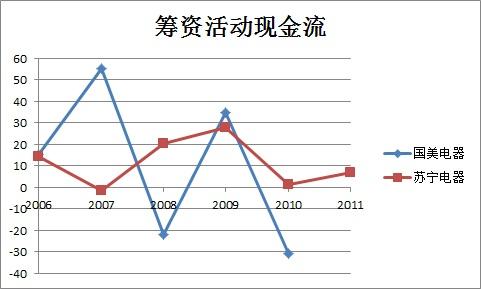

1.2.5 筹资活动现金流

l 苏宁电器能长期从市场上筹集到资金(主要是股权融资),用于其发展,即使其经营活动产生的现金流量可以满足其投资活动之用;

l 国美电器则很难稳定地从市场上筹集到资金(主要是可转债或债务融资);

l 考虑到目前国美电器的股票价格,它可能很难进行股权融资;

l 对于希望好好发展的公司来说,选择在A股还是在境外上市至关重要。A股的再融资虽然审批复杂且过程漫长,但容易股权融资,且可以融到大笔资金,这样发展起来更有优势;而在境外,虽然避免了复杂且过程漫长的审批,但公司发展前途不是很好时,或境外投资者对公司的业务不够了解时,就很难股权融资,债务融资则需增加财务负担,可转债则有些类似对赌,即对赌股价是否够高。

1.2.6 小结

l 连锁家电零售业属于重资产行业,净利润的增长主要靠资产增长带动;

l 苏宁电器的经营强过国美,使得它能更快地扩张;

l 在A股上市能大量融资这一巨大的外部助推力使苏宁电器的发展远比国美电器顺利。

1.3 经营情况

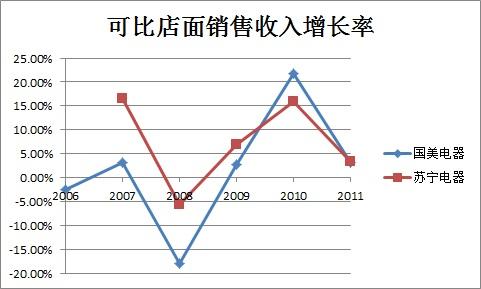

1.3.1 可比店面销售收入增长率

l 对于经营情况的分析来说,可比店面销售收入增长率是最重要的指标。在这一指标上,国美电器与苏宁电器基本相当,但2011年两者的增长率都不高;

l 考虑到家电下乡和以旧换新在2011年结束时还在进行,因此这一下降可能跟消费需求不振和电商冲击有关;

l 好在2011年这一指标仍为正数,如果为负数,那问题就比较大了,因为店租和人力资源价格的增长将导致老店的利润下降。

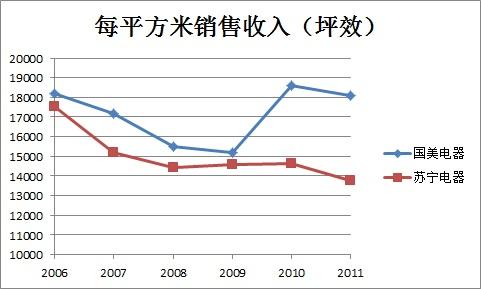

1.3.2 每平方米销售收入(坪效)

l 这一指标也是衡量经营的重要指标。可以很明显地看出,苏宁电器的坪效在不断下滑,而国美电器的坪效则在2010年有快速增长,但除此之外的年份都在下滑;

l 这一规律可以解读为,苏宁在快速扩张,但新开的店每平方米赚的钱比老店少(注意到上一节的可比店面销售增速除2008年外都是正数);而国美则在2010年减缓了扩张,对已有的店面进行了改进,关闭了不赚钱的店,这样坪效就上升了不少;

l 这两家公司的坪效表现说明,“容易钱”越来越少了。

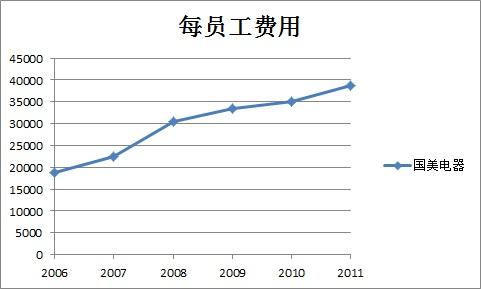

1.3.3 每员工费用

l 这一指标是企业每年要为每一名员工支付的平均费用,包括工薪、福利、保险等,衡量了人力资源成本;

l 在2006至2011年的五年间,每员工费用翻了一番,显示人力资源成本增速非常快;

l 由于苏宁电器报表中的员工人数仅包含母公司员工人数,故不宜与国美电器比较。

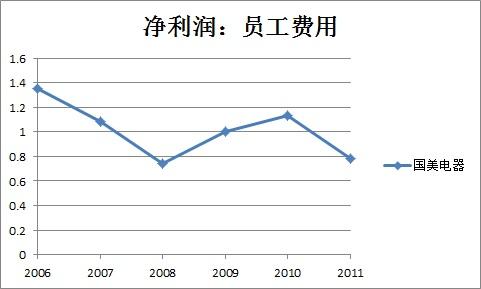

1.3.4 净利润:员工费用

l 净利润与员工费用之比越低,人力资源成本的上升对净利润的冲击也就越大;

l 2011年时,国美电器的全体员工费用是23.14亿元,而其净利润为18.01亿元,想象一下,如果人力资源成本继续攀升,而企业无法完全把此一成本的上升转嫁到商品价格中,那么对净利润的冲击将有多大!投资者必须防备这一点;

l 由于苏宁电器报表中的员工人数仅包含母公司员工人数,所以无法从苏宁电器的报表来评估其人力资源成本对净利润的冲击,但是根据广发证券2012年2月13号的研报,分析师跟苏宁电器管理层的交流中有:“在今年开店400家的情况下,也要把人员控制在65000人内(2011年底人数是75000人)。”——也就是裁员一万人,而今年苏宁电器仍打算开店400家,这说明苏宁电器的管理层充分意识到人力资源成本的压力,并试图通过裁员和增效来解决此问题。

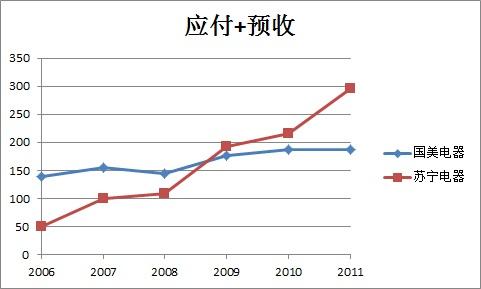

1.3.5 应付票据、账款和预收账款

l 这一项反映了渠道对供应商的优势地位。两家公司的趋势基本与其营业收入趋势一致;

l 由于该项与其营业收入增速的幅度基本一致,说明了这两家公司已经很难再占用更多的供应商的资金了。

1.3.6 小结

根据本节的简要分析可知:

l 从老店中挖掘更多利润很难;

l 开新店赚的“容易钱”越来越少;

l 人力资源成本增长对净利润的压力非常大;

l 对供应商的优势地位无法再进一步了。

我急需一份在深圳的工作!金融或IT方面均可。如果您是用人单位、或您有招聘方面的资讯,请与我联系。简历在此:http://shiyutang.blog.caixin.com/archives/39319,电子邮箱是。在此万分感谢各位!

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号